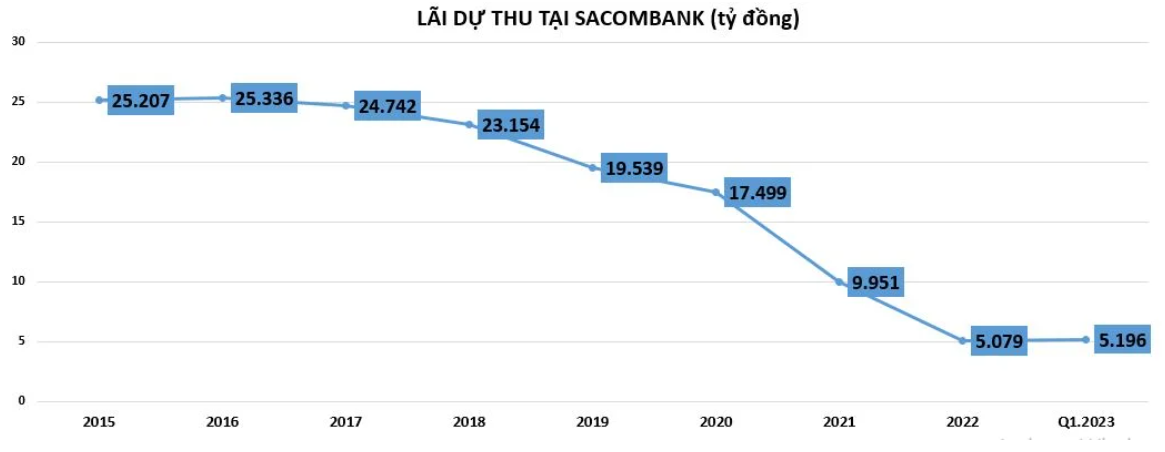

Sacombank luôn nằm trong Top nhà băng có lãi dự thu lớn nhất nhì hệ thống, lên tới 25.000 tỷ đồng (năm 2015). Tuy nhiên, hiện nay con số này đã giảm rõ rệt.

Lợi nhuận tăng mạnh, lãi dự thu tại Sacombank về mức thấp nhất

Tại báo cáo tài chính hợp nhất quý I/2023 Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank, mã: STB) ghi nhận hoạt động chính là lãi thuần tăng trưởng mạnh khi thu được gần 5.837 tỷ đồng, tăng tới 113%, tương ứng bằng 2,1 lần cùng kỳ năm trước.

Mặc dù vậy các nguồn thu ngoài lãi tại Sacombank lại sụt giảm như lãi từ dịch vụ giảm 57%còn 658 tỷ đồng, lãi từ kinh doanh ngoại hối giảm 13% còn 258 tỷ đồng và lãi từ hoạt động khác giảm tới 95% còn 29 tỷ đồng, trong khi cùng kỳ quý I/2022 là hơn 545 tỷ đồng.

Ở chiều ngược lại, lợi nhuận thuần từ hoạt động kinh doanh tại ngân hàng này tăng đến 48%, lên mức 3.384 tỷ đồng. Trong quý, Sacombank đã dành ra 1.002 tỷ đồng để dự phòng rủi ro tín dụng, tăng 42% so với cùng kỳ.

Lũy kế quý I/2023, Sacombank thu được gần 2.383 tỷ đồng lợi nhuận trước thuế, tăng 50% so với cùng kỳ. Năm 2023, ngân hàng này đặt mục tiêu lãi trước thuế là 9.500 tỷ đồng, như vậy Sacombank đã thực hiện được đúng kế hoạch lãi 25% sau quý đầu năm.

Năm 2023, Sacombank đặt mục tiêu lãi trước thuế 9.500 tỷ đồng, tăng 50% so với thực hiện năm trước. Tổng tài sản đạt 657.800 tỷ đồng, tăng 11% năm 2022.

Trong đó, tổng dư nợ tín dụng kỳ vọng đạt 491.600 tỷ đồng, tăng 12%, tùy tình hình phân bổ của NHNN. Đồng thời, khống chế nợ xấu dưới 2%. Về huy động, Sacombank kỳ vọng đến cuối năm 2023, tổng huy động sẽ đạt 574.600 tỷ đồng, tăng 11%.

Điểm sáng trong bức tranh kinh doanh tại Sacombank trong quý đầu năm chính là khoản lãi dự thu. Từ nhiều năm nay, Sacombank là trong những ngân hàng có lãi dự thu lớn nhất nhì hệ thống, lên tới 25.000 tỷ đồng (năm 2015). Tuy nhiên, sau nhiều năm, con số này đã giảm rõ rệt. Tính đến 31/3/2023, lãi dự thu tại Sacombank ghi nhận hơn 5.100 tỷ đồng, xấp xỉ so với đầu năm.

Lãi dự thu là khoản lãi dự kiến sẽ thu được trong tương lai và là một phương thức hạch toán trong bảng cân đối kế toán của ngân hàng, Tuy nhiên, nếu lãi dự thu không thể thu hồi trong thời gian dài có thể do nợ xấu hoặc bên phải trả mất khả năng thanh toán thì sẽ có những rủi ro nhất định. Con số lãi dự thu càng lớn, khả năng tác động đến lợi nhuận của ngân hàng càng cao.

Nhóm ngân hàng có lãi dự thu cao phần lớn là những tổ chức đang trong quá trình thực hiện đề án tái cơ cấu và xử lý nợ xấu.

Nợ xấu tăng nhẹ, Sacombank năm sau sẽ chia cổ tức?

Về quy mô tài sản, tại ngày 31/3/2023, tổng tài sản tại Sacombank đạt 596.694 tỷ đồng, tăng nhẹ 1%. Trong đó cho vay khách hàng tăng 2%, đạt 448.469 tỷ đồng, tiền gửi khách hàng tăng 5% đạt 478.789 tỷ đồng.

Về chất lượng nợ cho vay, cuối quý I/2023, tổng nợ xấu tại nhà băng này đã tăng 24% so với đầu năm, ghi nhận hơn 5.341 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn (nợ nhóm 3) tăng gấp 2,4 lần, đạt hơn 1.360 tỷ đồng so với mức 560,7 tỷ đồng hồi đầu năm. Kéo theo tỷ lệ nợ xấu trên dư nợ vay tăng nhẹ từ 0,98% đầu năm lên 1,19%.

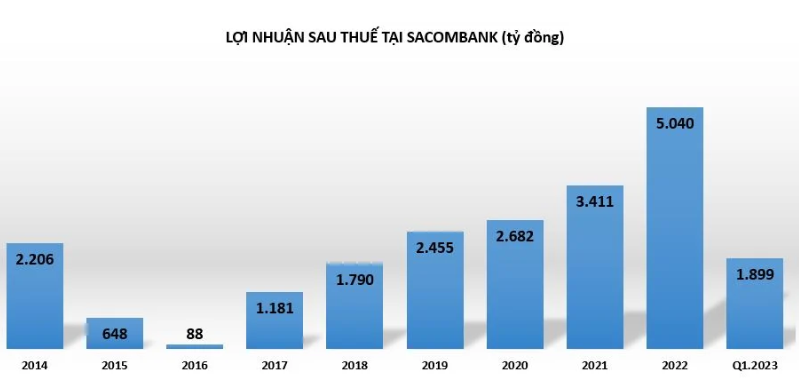

Nhìn vào kết quả kinh doanh của Sacombank trong những năm trở lại đây, có thể thấy, lợi nhuận của nhà băng ghi nhận tăng trưởng tương đối ổn định. Mặc dù ghi nhận lãi lớn, ngân hàng vẫn tiếp tục không chia cổ tức cho cổ đông hiện hữu. Như vậy, năm 2023 là năm thứ 8 liên tiếp Sacombank không chia cổ tức. Lần cuối cùng cổ đông của ngân hàng này được nhận cổ tức là vào năm 2015 và bằng hình thức cổ phiếu với tỷ lệ 20%.

Ngày 25/4 vừa qua, Đại hội cổ đông Ngân hàng thương mại cổ phần Sài Gòn Thương Tín (Sacombank) được tổ chức tại TP HCM, trong đó trình ĐHĐCĐ thảo luận về một số vấn đề quan trọng, đặt biệt là vấn đề cổ tức.

Tại phiên thảo luận, nhiều cổ đông chất vấn về việc vì sao nhiều năm nay Sacombank không chia cổ tức trong khi lợi nhuận của ngân hàng năm nào cũng tăng. Giải đáp về điều này, Chủ tịch Sacombank Dương Công Minh cho biết, Sacombank là ngân hàng đang trong giai đoạn tái cơ cấu.

Mặc dù nợ xấu đã cơ bản được xử lý, nhưng vướng mắc lớn nhất hiện nay là cổ phần của ông Trầm Bê. Hiện Sacombank đã trình Ngân hàng Nhà nước (NHNN) phương án mua lại số cổ phiếu đó từ NHNN để bán đấu giá, khi bán xong khoản này mới khôi phục lại vốn.

"Trong năm 2023 Sacombank sẽ giải quyết xong vấn đề đấu giá số cổ phiếu trên. Khi hoàn thành tái cơ cấu mới có thể tiến hành chia cổ tức cho cổ đông. Tôi là cổ đông lớn nhất và cũng muốn được chia cổ tức, chứ không muốn ngâm mãi", ông Dương Công Minh khẳng định.

Đồng thời ông Dương Công Minh cũng cho biết ngân hàng xác định năm 2023 là năm cuối cùng trong quá trình tái cơ cấu và sang năm Sacombank sẽ dùng 100% lợi nhuận giữ lại để chia cổ tức.

Theo tìm hiểu, Sacombank những năm 2010 khi từng được xem là một trong những ngân hàng tư nhân lớn nhất Việt Nam. Tuy nhiên, đến năm 2015, sau khi sáp nhập thêm Ngân hàng Phương Nam, lợi nhuận của Sacombank đi xuống không phanh.

Thông thường, mỗi quyết định sáp nhập, các nhà băng đều hướng tới mục tiêu mở rộng quy mô hoặc làm gia tăng hiệu quả kinh doanh của doanh nghiệp. Tuy nhiên, thương vụ sáp nhập Phương Nam vào Sacombank là một trường hợp “đặc biệt” chủ yếu nhằm cứu Ngân hàng Phương Nam khỏi việc phá sản bởi nợ xấu lên mức rất cao.

Cụ thể, theo báo cáo của Kiểm toán Nhà nước, nợ xấu của Ngân hàng Phương Nam năm 2013 là 55,3%. Chính vì món nợ xấu quá lớn này mà sau khi sáp nhập Phương Nam, Sacombank từ một ngân hàng đang có lãi lớn trở thành một ngân hàng có lợi nhuận sụt giảm.

Đến năm 2018, lợi nhuận của Sacombank mới bắt đầu dần phục hồi về giai đoạn trước thời điểm sáp nhập, sau đó tăng trưởng tích cực. Tuy nhiên, nếu so với mặt bằng chung, Sacombank đã mất nhiều vị thế so với trước thời điểm sáp nhập. Các ngân hàng có quy mô tương đương Sacombank trước sáp nhập như MB hay Techcombank cũng đã vượt xa Sacombank về lợi nhuận vào thời điểm hiện tại.

Theo Huy Hùng